正规低息配资线上 又一IPO终止!第一大供应商是失信被执行人

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:梧桐树下V

10月21日,上交所公布对无锡海达光能股份有限公司主板IPO终止审核的决定,直接原因是公司及保荐机构华英证券撤回申报/保荐。公司申报IPO于2023年3月1日获得受理,2024年1月30日公布首轮问询回复并于2024年6月29日更新首轮问询的回复(2023年报更新版)。公司本次IPO拟募资6.31亿元。公司只在2023年3月1日公布了一期招股书申报稿。

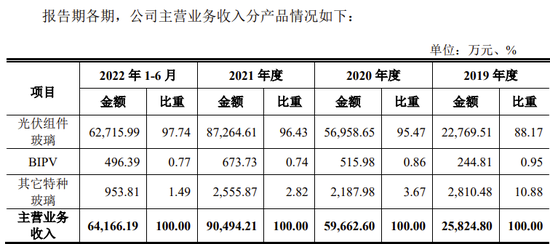

公司主营业务为光伏组件玻璃、光伏建筑一体化用玻璃(BIPV)及其它特种玻璃的研发、生产及销售。公司前身有限公司成立于2003年3月,2021年10月整体变更为股份公司。现注册资本1.2833亿余元。公司控股股东为朱全海,实际控制人为朱全海、陆斌武、朱丽娜、朱光达。其中,朱全海与朱丽娜、朱光达系父女、父子关系,朱全海与陆斌武系翁婿关系,陆斌武与朱丽娜系夫妻关系。该四人合计控制公司88.84%的股份。

一、2021年扣非净利润只有7935万元,报告期经营活动产生的现金流量净额均为负数

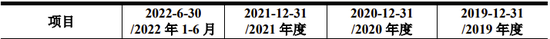

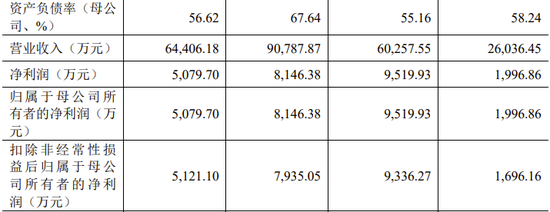

2019年、2020年、2021年,公司实现营业收入分别为26036万元、60258万元、90788万元,扣非归母净利润分别为1696万元、9336万元、7935万元。2019年至2022年上半年,公司经营活动产生的现金流量净额均为负数,累计为-29987万元。

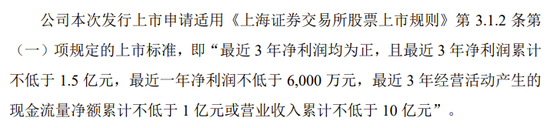

公司本次发行上市申请适用的上市标准,即“最近3年净利润均为正,且最近3年净利润累计不低于1.5亿元,最近一年净利润不低于6,000万元,最近3年经营活动产生的现金流量净额累计不低于1亿元或营业收入累计不低于10亿元”。

而2024年4月30日开始实施的《上海证券交易所股票上市规则》将该项上市标准改为:最近3年净利润均为正,且最近3年净利润累计不低于2亿元,最近一年净利润不低于1亿元,最近3年经营活动产生的现金流量净额累计不低于2亿元或营业收入累计不低于15亿元。

由于公司只公布了一版招股书申报稿,我们无从得知公司2022年、2023年及2024年上半年的财务数据,不知道公司2022年、2023年是否满足上述最新的上市标准。

二、年度销售金额、毛利率与行业龙头相距甚远,市占率很低,公司是否符合主板定位?

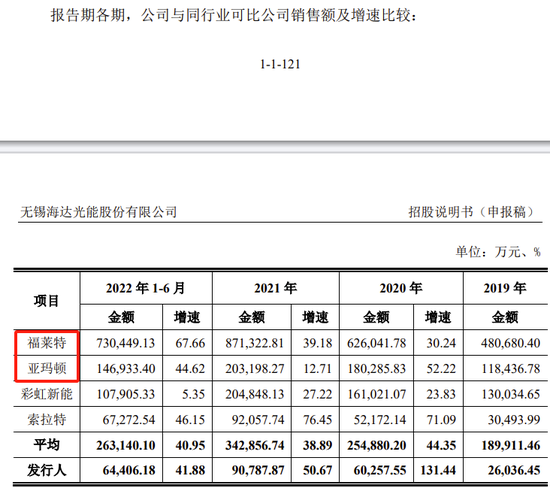

A股主板的定位为大盘蓝筹,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。公司所在光伏玻璃行业的龙头为福莱特(601865),2019年、2020年、2021年及2022年上半年的销售金额分别为48.07亿元、62.60亿元、87.13亿元及73.04亿元,分别是公司的18.46倍、10.00倍、9.60倍及11.34倍。所在行业第二名亚玛顿(002623)在2021年、2022年上半年也是公司的2倍以上。

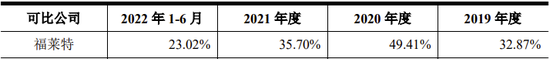

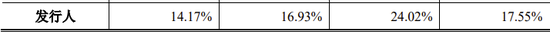

2019年、2020年、2021年及2022年上半年,福莱特的主营业务毛利率分别为32.87%、49.41%、35.70%及23.02%,远高于公司的毛利率。

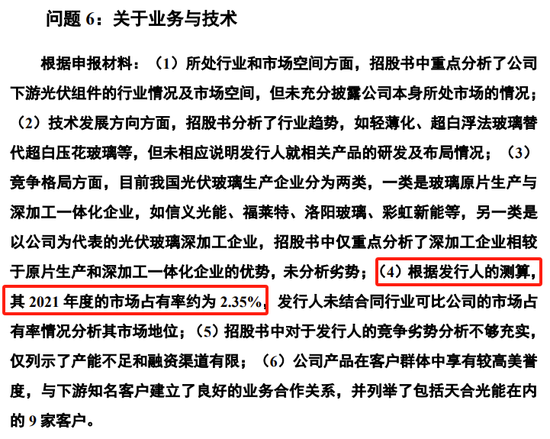

2021年,公司产品的市场占有率约为2.35%。

与行业龙头销售金额、毛利率相差如此悬殊,2021年产品市占率如此之低,要说无锡海达公司在光伏玻璃行业具有行业代表性,公司具有“大盘蓝筹”特点,自然很勉强。

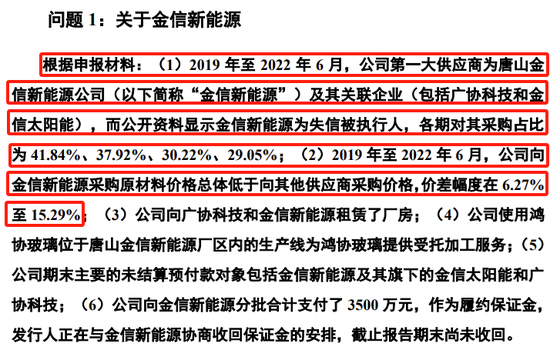

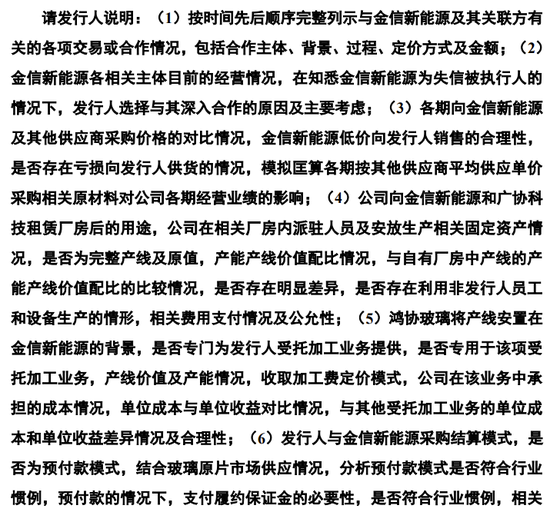

三、第一大供应商为失信被执行人

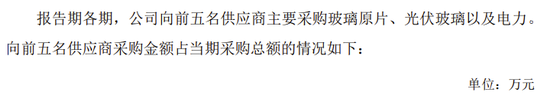

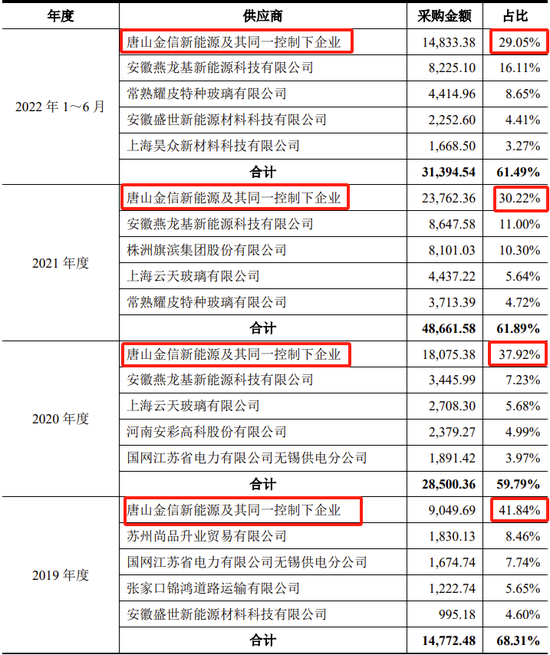

公司产品的主要原材料为玻璃原片。2019年至2022年6月,公司第一大供应商为唐山金信新能源公司(以下简称“金信新能源”)及其关联企业(包括广协科技和金信太阳能),而公开资料显示金信新能源为失信被执行人,各期对其采购占比为41.84%、37.92%、30.22%、29.05%。

上交所审核中心对公司的首轮问询问题1就是关于第一大供应商,指出金信新能源是失信被执行人。另外,2019年至2022年6月,公司向金信新能源采购原材料价格总体低于向其他供应商采购价格,价差幅度在6.27%至15.29%。

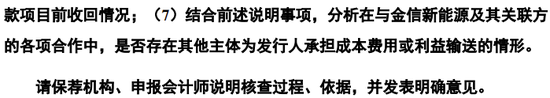

对于金信玻璃被列为失信被执行人的原因,公司回复是因为民间借贷导致债务纠纷。

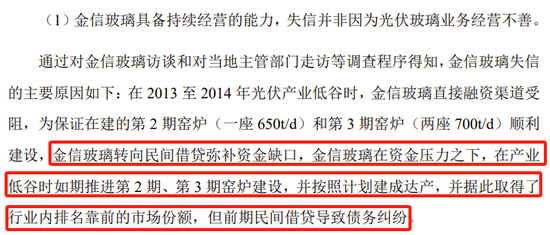

四、公司曾是长达17年的“假”的中外合资公司

首轮问询“问题4.历史沿革”指出:为设立中外合资企业,2003年3月发行人设立时存在股权代持,实际控制人朱全海委托外资股东澳门新华海代其持有公司18%股权;(2)澳门新华海出资的18万美元系由朱全海按当时汇率折合人民币转账至澳门新华海实际控制人邢增毅境内个人账户,邢增毅通过境外资金对公司出资,澳门新华海未实际出资;(3)2020年8月,为解除代持,澳门新华海根据朱全海指示将公司30%的股权(对应注册资本45万美元)以1元的价格转让给朱全海;(4)邢增毅报告期内曾任公司董事但未实际参与公司经营决策,其旗下控制江门市银辉玻璃工程有限公司、江门银辉安全玻璃有限公司、江门银辉玻璃实业有限公司;(5)公司在合资期间享受了中外合资企业免征、减征企业所得税相关税收优惠;(6)2021年6月,无锡市惠山区商务局出具相关文件,确认公司合资期间新华海持股比例始终不低于25%,符合相关中外合资企业认定要求,属于中外合资企业。

审核中心在问询问题中要求公司说明邢增毅从业背景,与朱全海的关系,报告期内担任董事但未实际参与公司经营决策的原因,邢增毅代持长达十七年的原因及合理性,是否存在其他利益安排。

随后,马斯克转发相关报道,并表示:“疯狂的想法,但或许行得通 ”。

五、2024年年底前未能实现合格IPO,相关股东和核心人员负有股份回购义务

公司股东毅达高新、金灵医养、金投嘉泰、惠乾汇鑫、惠开正泽、惠之信、惠之成、产发国盛与公司、公司相关股东签署的投资协议中存在股份回购等特殊权利条款,该等特殊权利条款对公司合格IPO(在上海证券交易所、深圳证券交易所以及经投资方认可的其他境内外证券交易所上市,下同)的时间有所约定。如公司未能在2024年12月31日前实现合格IPO,则上述股东有权要求公司相关股东、实际控制人、公司核心人员购买其股权,届时公司股权结构可能发生变化。

上述8家机构投资者合计持有公司股份11.16%。产发国盛是最晚入股公司的,其所持333.3333万股每股增资价格为12元,公司投前估值为15.36亿元。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 正规低息配资线上